[Madde

1-4] [Madde

5] [Madde

6 - 9] [Madde

10 - 12] [Madde

13 - 17] [Madde

18 - 22] [Madde

23 - 39 + Ekler]

18. Birleşme

Bir veya daha fazla kurumun diğer bir kurumla birleşmesi

durumunda, birleşme sebebiyle infisah eden kurumların birleşme kârı için

tasfiye hükümleri geçerli olacaktır. Ancak,

birleşmede tasfiye kârı yerine birleşme kârı vergiye matrah olur. Dolayısıyla,

birleşme tarihine kadar, birleşen kurumda ortaya çıkan faaliyet kârları ile

birlikte değer artışlarının da vergilendirilmesi gerekecektir.

Birleşme kârının hesaplanması sırasında, birleşen

kurumların ortaklarına birleşilen kurum tarafından verilen değerlerin, transfer

fiyatlandırması yoluyla örtülü kazanç dağıtımı hükümlerine göre belirlenmesi

gerekeceği tabiidir.

Vergili birleşme olarak da ifade

edilebilen bu tür birleşmelerde, tasfiye kârının tespiti hakkındaki hükümler,

birleşme kârının tespitinde de geçerlidir. Şu kadar ki; münfesih kurumun veya

kurumların, ortaklarına ya da sahiplerine birleşilen kurum tarafından doğrudan

doğruya veya dolaylı olarak verilen değerler, kurumun tasfiyesi halinde

ortaklara dağıtılan değerler yerine geçecektir.

Öte yandan, birleşilen kurumdan

alınan değerler Vergi Usul Kanununda yazılı esaslara göre değerlenecektir.

Ayrıca, tasfiye hükümlerine göre

tasfiye memurlarına düşen sorumluluk ve ödevler, birleşme halinde birleşilen

kuruma ait olacaktır.

19. Devir, Bölünme

ve Hisse Değişimi

19.1. Devir

Kurumlar Vergisi Kanununun 19. maddesinin birinci ve ikinci

fıkrası, birleşmenin özel bir türünü devir olarak tanımlamakta, tam mükellef

kurumlar arasında kayıtlı değerler üzerinden ve kül halinde devralma suretiyle

gerçekleştirilen işlemler devir olarak nitelendirilmektedir.

Buna göre, aşağıdaki şartlar dahilinde

gerçekleşen birleşmeler devir hükmündedir:

- Birleşme sonucunda infisah eden kurum ile birleşilen

kurumun kanuni veya iş merkezlerinin Türkiyede bulunması,

- Münfesih kurumun devir tarihindeki bilanço değerlerinin,

birleşilen kurum tarafından bir bütün halinde devralınması ve aynen bilançosuna

geçirilmesi.

Devir tarihi, şirket yetkili kurulunun devre ilişkin

kararının Ticaret Sicilinde tescil edildiği tarihtir.

Kurumların yukarıdaki şartlar dahilinde

tür değiştirmeleri de devir hükmündedir.

Bir kurumun kendisinde iştiraki bulunan veya iştirak ettiği

başka bir kurumu kül halinde devralması nedeniyle kurum bünyesinde yapacağı

sermaye artışının söz konusu iştirak paylarına isabet eden tutarda daha az

gerçekleşmesi Kurumlar Vergisi Kanununun 19. maddesinin birinci fıkrasında

belirtilen şartların ihlali anlamına gelmemektedir.

İştirakler hesabında yer alan değerin, iştirak hisselerinin

itibari değerine eşit olmaması halinde aradaki müspet veya menfi farkın kurumun

vergiye tabi kazancının tespiti ile ilgilendirilmeksizin geçici hesaplarda

izlenmesi mümkün olup bu geçici hesapların vergiye tabi kurum kazancının

tespiti ile ilişkilendirilmeksizin kurum kayıtlarında sona erdirilmesi de

mümkün bulunmaktadır.

19.2. Bölünme

19.2.1 Tam bölünme

Tam mükellef bir sermaye şirketinin tasfiyesiz olarak

infisah etmek suretiyle bütün mal varlığını, alacaklarını ve borçlarını kayıtlı

değerleri üzerinden mevcut veya yeni kurulacak iki veya daha fazla tam mükellef

sermaye şirketine devretmesi ve karşılığında devreden sermaye şirketinin

ortaklarına devralan sermaye şirketinin sermayesini temsil eden iştirak

hisseleri verilmesi Kurumlar Vergisi Kanununun uygulanmasında tam bölünme

olarak tanımlanmıştır.

Bu durumda, bölünen şirketin tüm mal varlığı iki veya daha

fazla şirkete geçmekte ve bölünen şirketin ortakları devralan şirketlerin

ortaklık paylarını iktisap etmektedir.

Ayrıca, bölünme işlemi sonucu devreden şirketin ortaklarına

verilecek iştirak hisselerinin itibari değerinin %10una kadarlık kısmının

nakit olarak ödenmesine imkan verilmiştir. Böylelikle

hesapların kapatılması amacıyla yapılacak küçük miktarlardaki nakit ödemelerin,

işlemin bölünme sayılmasını engellememesi sağlanmaktadır.

Bölünen şirketin varlıkları, kayıtlı değer üzerinden

devralan şirketlere aktarılacaktır. Vergi Usul Kanununun 265. maddesinde bu

değer, bir iktisadi kıymetin muhasebe kayıtlarında yer alan hesap değeri olarak

tanımlanmıştır.

Bu varlıklar, devralan şirket tarafından da kayıtlı

değerleriyle kendi kayıtlarına intikal ettirilecektir. Böylece, bölünme

işlemiyle gerçekte bir vergi ertelemesi yapılmış olmaktadır. Zira, varlıkları

devralan şirket ileride bunları elden çıkardığında satış bedeliyle kayıtlı

bedel arasındaki fark kurum kazancına dahil

edilecektir.

Tam bölünme işleminde, aktifi ve pasifi düzenleyici

hesaplar, ilgili olduğu aktif veya pasif hesapla birlikte devrolunacaktır.

19.2.2. Kısmi bölünme

Kurumlar Vergisi Kanununun 19. maddesinin üçüncü fıkrasının

(b) bendinde, tam mükellef bir sermaye şirketi veya sermaye şirketi

niteliğindeki yabancı bir kurumun Türkiyedeki işyeri ya da daimi temsilcisinin

bilançosunda yer alan taşınmazlar ile bilançoda yer alan ve en az iki tam yıl

süreyle elde tutulan iştirak hisseleri ya da sahip oldukları üretim veya hizmet

işletmelerinin bir veya birkaçının mevcut veya yeni kurulacak tam mükellef bir

sermaye şirketine kayıtlı değerleri üzerinden ayni sermaye olarak konulması

kısmi bölünme olarak kabul edilmiştir.

Bu düzenleme ile iştirak hisselerinin kısmi bölünme

kapsamında ayni sermaye olarak konulabilmesi için aktifte yer alan bu

kıymetlerin en az iki tam yıl süreyle elde tutulması şarttır.

Kısmi bölünme işleminde, aktifi ve pasifi düzenleyici

hesaplar, ilgili olduğu aktif veya pasif hesapla birlikte devrolunmak

zorundadır.

19.2.2.1. Üretim ve hizmet

işletmelerinin ayni sermaye olarak konulması

Üretim veya hizmet işletmelerinin devrinde, işletme

bütünlüğü korunacak şekilde faaliyetin devamı için gerekli aktif ve pasif kalemlerin

tümünün devredilmesi zorunludur. Kısmi bölünme sonucu hem bölünen işletmenin

hem de bölünme sonucunda varlıkları devralan işletmenin faaliyetine devam

etmesi esastır. Bu kapsamda, söz konusu işletmelerin devrinde, işletme

bütünlüğü korunacak şekilde faaliyetin devamı için gerekli taşınmaz, her türlü

tesis, makine ve teçhizat, alet, edevat, taşıtlar, gayrimaddi

haklar ile hammadde, mamul, yarı mamul mallar gibi aktif kıymetler ile ilgili

pasif kıymetlerin tümünün devredilmesi zorunludur.

Kurumlar Vergisi Kanununun 19. maddesinde, devir ve tam

bölünme işlemlerinde maddede belirlenen sınır dahilinde

devralınan kurumların zararlarının indirimi kabul edilmiş ancak, kısmi bölünme

işlemlerinde zarar mahsubuna ilişkin herhangi bir hükme yer verilmemiştir. Bu

nedenle kısmi bölünmede, bölünen kurumdan devralan kuruma zarar intikali

öngörülmediğinden, geçmiş yıl zararlarının hiçbir şekilde devredilmesi mümkün

değildir.

Öte yandan, kurum bilançosunda yer alan devredilen üretim

ve hizmet işletmeleri ile doğrudan ilgili olan nakit, alacaklar, menkul

kıymetler ve borçların da devri zorunludur.

Bu kıymetlerden nakit, alacaklar ve menkul kıymetlerin

devredilen işletme ile doğrudan bağının kurulamaması halinde ise bu kıymetlerin

devri ihtiyaridir.

Devredilecek söz konusu kıymetlerin tutarının mükellefçe

belirlenmesi esastır. Mevcut kayıtlardan bu kıymetlerin devredilen işletme ile

ilgili olanların tespit edilebilmesi halinde, bu tutar; kayıtlardan devredilen

işletme ile ilgili olanların tespit edilememesi halinde ise mükellefin

belirleyeceği uygun dağıtım anahtarlarına göre hesaplanan tutar dikkate

alınacaktır.

Devredilen üretim ve hizmet işletmeleriyle doğrudan ilgili

olan borçların mükellef tarafından tespit edilememesi halinde, devredilecek

işletmenin aktif içerisindeki payı üzerinden bir dağıtım anahtarı tespit

edilmesi ve buna göre devredilecek borçların tutarının hesaplanması mümkündür.

Örneğin; aktif toplamı 2000 birim olan şirketin aktif

içindeki payı 500 birim olan cam üretim işletmesinin kısmi bölünme kapsamında

devredilmesi ancak, mevcut kayıtlardan da bu işletme ile doğrudan ilgili nakit,

alacaklar, menkul kıymetler ve borçların tutarlarının gerçek durumunun

tespitinin mümkün olamaması halinde, dağıtım anahtarı %25 olarak dikkate

alınacak ve buna isabet eden borç tutarı devre konu olacaktır.

Bununla birlikte, kısmi bölünmede borçların da devredilmesi

halinde ayni sermaye tutarının devredilen borç tutarı kadar eksik

gerçekleşeceği tabiidir.

Örnek: (A)

Kurumunun cam ve porselen üretimi yapan iki üretim işletmesi bulunmaktadır.

İşletmenin mevcut bilançosu aşağıdaki gibidir.

|

AKTİF |

|

|

|

PASİF |

|||||

|

Kasa |

100 |

|

Borçlar |

100 |

|

|||||

|

Alacaklar |

130 |

|

Sermaye |

300 |

|

|||||

|

Devreden KDV |

20 |

|

Yedekler |

150 |

|

|||||

|

Cam İşletmesi |

100 |

|

Geçmiş Yıl Zararları |

(50) |

|

|||||

|

Makine |

20 |

|

|

|

|

|||||

|

Taşınmaz |

50 |

|

|

|

|

|||||

|

Hammadde |

30 |

|

|

|

|

|||||

|

Porselen İşletmesi |

150 |

|

|

|

|

|||||

|

Makine |

50 |

|

|

|

|

|||||

|

Taşınmaz |

80 |

|

|

|

|

|||||

|

Hammadde |

20 |

|

|

|

|

|||||

|

TOPLAM |

500 |

|

TOPLAM |

500 |

|

|||||

(A) Kurumu,

cam işletmesini kısmi bölünme yoluyla yeni kurulacak (B) Kurumuna ayni sermaye

olarak devretmek istemektedir.

a) İşletme

kayıtlarından borç toplamının 50 biriminin, kasa ve

alacaklardan da 20şer birimin cam işletmesi ile doğrudan ilgili olduğunun belirlenebilmesi durumunda, cam işletmesinin kısmi bölünme suretiyle

devredilmesi sonucunda [(100+20+20)50=] 90 birim ayni sermaye konulmuş

olacaktır.

Kısmi bölünme sonrası (A) Kurumunun bilançosu aşağıdaki

gibi olacaktır.

|

AKTİF |

|

|

|

PASİF |

|||||

|

Kasa |

80 |

|

Borçlar |

50 |

|

|||||

|

Alacaklar |

110 |

|

Sermaye |

300 |

|

|||||

|

İştirakler |

90 |

|

Yedekler |

150 |

|

|||||

|

Devreden KDV |

20 |

|

Geçmiş Yıl Zararları |

(50) |

|

|||||

|

Porselen İşletmesi |

150 |

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

TOPLAM |

450 |

|

TOPLAM |

450 |

|

|||||

b) İşletme

kayıtlarından nakit ve alacaklar ile borç

toplamının ne kadarının cam işletmesi ile ilgili olduğunun belirlenememesi

durumunda, cam işletmesinin aktif

toplamı içerisindeki %20lik payı dikkate alınacak ve buna ilişkin (100x%20=)

20 birim nakit, (130x%20=) 26 birim alacak ile (100x%20=) 20 birim borç tutarı

devre konu olacaktır. Bu durumda

(100+20+26-20=) 126 birim ayni sermaye konulmuş olacaktır.

c) Kurum, cam işletmesine ait

taşınmaz ve hammaddenin tamamı ile makinelerin 10 birimlik kısmını devretmek

istemektedir. Kısmi bölünmede, üretim ve hizmet işletmelerinin belli

bir kısmının sermaye şirketlerine ayni sermaye olarak konulması mümkün olmayıp

işletme bütünlüğünün korunması gerekmektedir. Bu nedenle, cam işletmesini

devrederken cam işletmesine ait makine, taşınmaz ve hammadde kalemlerinin

tamamının devredilmesi gerekmektedir.

19.2.2.1.1. Devredilen iktisadi kıymetlerle birlikte

bunlara ait borçların da devredilmesi halinde devre konu net değerin sıfır veya

negatif olması durumu

Kısmi bölünmeye konu olan iktisadi kıymetlerle birlikte

bunlara bağlı borçların da devredilmesi sonucu devre konu iktisadi kıymetlerin

kayıtlı değerlerinin sıfır veya negatif olması durumunda, devredilen iktisadi

kıymetler defter değerleri üzerinden devredilecek, ancak devredilen iktisadi

kıymetler karşılığında alınan iştirak hisselerinin bilançoda iz bedeli ile

takip edilmesi gerekecektir.

Örnek 1:

Bir üretim ve bir de hizmet işletmesi bulunan Kurum (A),

aktifinde kayıtlı değeri 100 birim olan üretim işletmesi ile bu işletmeyle

ilgili 100 birimlik borcunu kayıtlı değeri üzerinden kısmi bölünme suretiyle

Kurum (B)ye ayni sermaye olarak koymuştur. Devre konu üretim işletmesinin

gerçek değeri 1000 birim olup karşılığında gerçek değeri 900 birimlik iştirak

hissesi alınmış olması söz konusu iştirak hisselerinin Kurum (A)nın aktifine bu değer üzerinden kaydedilmesini

gerektirmeyecektir. Söz konusu iştirak hisseleri kayıtlarda iz bedeliyle takip

edilecek, elden çıkartılması halinde kâr realize

edilmiş olacaktır.

Kısmi bölünme öncesi durum :

|

A Kurum (A) P |

|

A Kurum (B) P |

|||||

|

Kasa.......... 100 |

Sermaye...

150 |

|

Kasa.................

30 |

Sermaye..... 50 |

|

|||

|

Hizmet İşl.. 50 |

Borç........... 100 |

Alıcılar.............

20 |

|

|

||||

|

Üretim İşl. 100 |

|

|

|

|

||||

|

|

|

|

|

|

||||

Kısmi bölünme sonrası durum:

|

A Kurum (A) P |

|

A Kurum (B) P |

|||||

|

Kasa..........100 |

Sermaye.....150 |

|

Kasa..............

30 |

Borç ...... 100 |

|

|||

|

İştirakler...0.01 |

Geç. Hes......50 |

Alıcılar..........

20 |

Sermaye... 50 |

|

||||

|

Hizmet İşl... 50 |

|

Üretim İşl.... 100 |

|

|

||||

|

|

|

|

|

|

||||

Söz konusu kısmi bölünme işlemi sonucu Kurum (B)ye pozitif

değerli bir ayni sermaye konulmaması nedeniyle Kurum (A)nın

devrettiği üretim işletmesinin rayiç değerinden kaynaklanan iştirak hisselerinin

iz bedeli ile bilançoda takip edilmesi gerekmektedir.

Diğer taraftan, devre konu net değerin negatif olması

durumunda ise bu negatif farkın geçici bir hesapta izlenmesi gerekmektedir.

İktisadi kıymetler karşılığında alınan ve kayıtlarda iz bedeliyle takip

edilecek iştirak hisselerinin, elden çıkartılması halinde ise bu geçici hesap

kapatılarak vergilendirilecek kârlar hesabına aktarılacaktır.

Örnek 2:

Kurum (A)nın, aktifinde kayıtlı değeri 50 birim,

gerçek değeri 500 birim olan hizmet işletmesini devrettiğini ve 100 birimlik

borcun hizmet işletmesi ile ilgili olduğu varsayıldığında ise kısmi bölünme

öncesi ve sonrasındaki durum aşağıdaki gibi olacaktır.

Kısmi bölünme öncesi durum :

|

A |

Kurum (A) |

P |

|

A |

Kurum (B) |

P |

|||||

|

Kasa |

100 |

Sermaye |

150 |

|

Kasa |

30 |

Sermaye |

50 |

|||

|

Hizmet İşl. |

50 |

Borç |

100 |

|

Alıcılar |

20 |

|

|

|||

|

Üretim İşl. |

100 |

|

|

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

|||

Kısmi bölünme sonrası durum:

|

A |

Kurum (A) |

P |

|

A |

Kurum (B) |

P |

|||||

|

Kasa |

100 |

Sermaye |

150 |

|

Kasa |

30 |

Borç |

100 |

|||

|

Hizmet İşl. |

0.01 |

Geç.Hes. |

50 |

|

Alıcılar |

20 |

Sermaye |

50 |

|||

|

Üretim İşl. |

100 |

|

|

|

Hiz.İşl. |

50 |

|

|

|||

|

|

|

|

|

|

Geç.Hes. |

50 |

|

|

|||

Söz konusu kısmi bölünme işlemi sonucu Kurum (B)ye pozitif

değerli bir ayni sermaye konulmaması nedeniyle Kurum (A)nın

devrettiği hizmet işletmesinin rayiç değerinden kaynaklanan iştirak

hisselerinin iz bedeli ile Kurum (A)nın bilançosunda

takip edilmesi gerekmektedir.

Diğer taraftan, devre konu net değerin negatif olması

nedeniyle de bu fark gerek Kurum (A)nın gerekse Kurum

(B)nin bilançosunda geçici bir hesapta izlenecektir.

Kurum (A)nın kayıtlarda iz bedeliyle takip edilecek

söz konusu iştirak hisselerinin elden çıkarılması halinde ise bu geçici hesap

kapatılarak vergilendirilecek kârlar hesabına aktarılacaktır.

Kurum (A)nın hizmet işletmesinin

devir kaydı aşağıdaki gibidir.

/

BORÇLAR HS. 100,00

İŞTİRAKLER HS. 0,01

- (Kurum B)

HİZMET İŞLETMESİ 50,00

GEÇİCİ HESAP 50,01

/

Kayıtlarda iz bedeliyle takip edilen iştirak hisselerinin

satış kaydı ise aşağıdaki gibidir.

/

KASA H. 400,00

GEÇİCİ HESAP 50,01

İŞTİRAKLER H. 0,01

- (Kurum B)

MENKUL KIYMET SATIŞ KÂRLARI 450,00

/

Ayni sermaye konulması sonucu elde edilen söz konusu

iştirak hisselerinin Kurum (A)nın ortaklarına

verilmesi halinde de pasifte oluşan geçici hesabın vergilendirilecek kârlar

hesabına aktarılarak kapatılması gerekecektir.

Kısmi bölünme sonucu elde edilen iştirak hisselerinin Kurum

(A)nın ortaklarına verilmesi durumunda muhasebe

kaydı aşağıdaki gibi olacaktır.

/

GEÇİCİ HESAP 50,01

İŞTİRAKLER H. 0,01

- (Kurum B)

DÖNEM K/Z 50,00

/

19.2.2.1.2. Üretim ve hizmet işletmelerine bağlı

taşınmazların durumu

Üretim ve hizmet işletmeleri

ile fiziki veya teknik bütünlük arz eden ve bu işletmelerden ayrılması mümkün

olmayan binalar, arsa ve araziler de bu işletmelere dahil

taşınmazlar olarak kabul edilecektir. Ancak, bir fabrika binasının içinde iki

ayrı üretim işletmesi bulunması halinde üretim işletmelerinden birinin devri

fabrika binasının da bölünüp devredilmesini gerektirmeyecektir.

Örneğin; sahip olduğu taşınmazda un ve yem imal eden bir şirketin, un

imaline ilişkin üretim işletmesini mevcut veya yeni kurulacak bir sermaye

şirketine ayni sermaye olarak koyması halinde, bu işletmeye bağlı aktif ve

pasif kıymetlerin işletme bütünlüğü oluşturacak şekilde devredilmesi zorunlu

olup un üretim işletmesinin bulunduğu taşınmazın, üretim işletmesi ile birlikte

kısmi bölünmeye konu edilmesi zorunluluğu bulunmamaktadır.

19.2.2.1.3. Üretim ve hizmet işletmelerinin belli

bir kısmının kısmi bölünmeye konu edilmesi

Üretim ve hizmet işletmelerinin belli bir kısmının sermaye

şirketlerine ayni sermaye olarak konulması mümkün olmayıp işletme bütünlüğünün

korunması gerekmektedir.

Örneğin; kısmi

bölünme kapsamında bir şirketin cam işletmesini devrederken bu işletmeye ait

makine, taşınmaz ve hammadde kalemlerinin tamamını devretmesi gerekmektedir. Cam işletmesine ait üç üretim bandının bulunması halinde ise

bunların birbirinden bağımsız olarak ticari faaliyeti devam ettirebilecek

niteliği haiz olması halinde, bu üretim bantlarının sadece ikisinin kısmi

bölünme kapsamında diğer işletmeye devredilmesi, bir adet üretim bandının cam

işletmesinde bırakılması mümkün olup bu üretim bantlarında kullanılan

makinelerin bir kısmının devredilmesi bir kısmının ise işletmede bırakılması

söz konusu olamayacaktır.

Tek bir

üretim veya hizmet işletmesi bulunan kurumun, taşınmazlar ve iştirak

hisselerini kısmi bölünmeye konu etmesi mümkün olup anılan işletmeyi ise kısmi

bölünme kapsamında devretmesi mümkün değildir.

Birbirinden

ayrı varlık ifade eden ve birbirinden ayrı olarak bir ticari faaliyeti devam

ettirebilecek nitelikte olan varlıklardan oluşan işletmelerin, bu varlıkları

kısmi bölünmeye konu edilebilecektir.

Örneğin;

iplik ve kumaş üretiminden konfeksiyon imalatına kadar

tüm aşamaları ihtiva eden üretim işletmesinin, iplik veya kumaş üretimi ya da

konfeksiyon imalatına ait bölümlerinin ayrı ayrı bölünebilmesi mümkünken, kumaş

üretimine ilişkin kasarlama veya apre bölümlerinin

kısmi bölünmeye konu edilmesi mümkün olmayacaktır.

19.2.2.2. Bölünmenin gerçekleştiği tarihe kadar

bölünen varlıkların değerinde meydana gelecek değişikliklerin durumu

Şirket organlarınca bölünme kararının alındığı tarih ile

bölünmenin Ticaret Sicilinde tescil edildiği tarih arasında, işletmelerin faaliyetlerini

devam ettirmeleri neticesinde, stoklarda meydana gelecek eksilmeler, devralan

şirketin kabul etmesi halinde nakit ile tamamlanabilecektir.

Stoklarda fazlalık meydana gelmesi halinde ise bunların

devredilebilmesi mümkün olduğu gibi işletmede bırakılması da kısmi bölünmeye

engel teşkil etmeyecektir.

19.2.2.3. İştirak hisselerinin ortaklara verilmesi

Kısmi bölünmede devredilen varlıklara karşılık edinilen

devralan şirket hisseleri, devreden şirkette kalabileceği gibi doğrudan bu

şirketin ortaklarına da verilebilir. Taşınmaz ve iştirak hisselerinin Kurumlar

Vergisi Kanununun 19. maddesinin üçüncü fıkrasının (b) bendine göre devrinde,

devralan şirketin hisselerinin devreden şirketin ortaklarına verilmesi halinde,

devredilen taşınmaz ve iştirak hisselerine ilişkin borçların da devri

zorunludur.

Örneğin; Ortakları

(A) ve (B) olan (R) Limited Şirketi aktifinde kayıtlı olan ve banka kredisi

kullanılarak satın alınmış olup henüz ödenmemiş 50.000 YTL borcu bulunan

taşınmazı, kayıtlı değeri olan 100.000 YTL üzerinden (Y) A.Ş.ye

kısmi bölünme kapsamında devretmiş ve bu devir karşılığında (Y) A.Ş.den alınan hisse senetleri Ortak (A) ve (B)ye

verilmiştir.

Buna göre, (Y) A.Ş. ayni sermaye olarak konulan taşınmaz

nedeniyle 50.000 YTLlik sermaye artırımında bulunacak,

bu sermaye artırımına ilişkin hisse senetlerinin (R) Limited Şirketinin

ortaklarına verilmesi nedeniyle, (R) Limited Şirketi de 50.000 YTLlik sermaye azaltımında

bulunacaktır.

Örnekten de anlaşılacağı üzere, devredilen kıymetlere

karşılık edinilen devralan şirket hisselerinin ortaklara verilmesi halinde,

bölünen şirkette sermaye azaltımına gidileceği

tabiidir.

Öte yandan, devralan şirketin hisselerinin devreden

şirkette kalması halinde, devredilen taşınmaz ve iştirak hisselerine ilişkin

pasif kıymetlerin (borçların) devri ihtiyaridir.

19.2.3. (4 Seri No.lu KVK GTnin

3. maddesiyle 13.8.2009 tarihinde eklenen alt bölüm) Bölünme işlemlerinde

hisse devri

5904 sayılı Kanunla 6762 sayılı Türk Ticaret Kanununun 404.

maddesine eklenen fıkra ile Kurumlar Vergisi Kanununun 19. maddesine göre

yapılacak bölünmelerde anılan 404. madde hükmünün uygulanmayacağı

belirtilmiştir.

Bu düzenleme ile birlikte, 6762 sayılı Kanunun 404.

maddesinde yer alan ayın karşılığı olan hisse senetlerinin şirketin tescilinden

itibaren iki yıl geçmeden başkalarına devrine izin vermeyen sınırlama, 5904

sayılı Kanunun yürürlük tarihi olan 3.7.2009 tarihinden itibaren Kurumlar

Vergisi Kanununun 19. maddesine göre yapılacak bölünmelerde uygulanmayacaktır.

19.3. Devir ve bölünmeye ilişkin ortak hususlar

19.3.1. Alınan hisse senetlerinin durumu

Devir veya bölünme işlemine konu olan varlıkların kayıtlı değerleri

üzerinden diğer şirketlere intikal ettirilmesi, devrolan veya bölünen şirketin

ortaklarına ya da bölünen şirkete varlıkların kayıtlı değeri kadar hisse

verilmesini gerektirmemektedir. Bölünen ve devralan şirketlerin karşılıklı

olarak devre konu varlıkların değerlerini belirlemek suretiyle devrolan veya

bölünen şirketin ortaklarının haklarını koruyacak bir değişim oranı tespit etmeleri

gerekmektedir. Değişim oranının bölünen ve devralan şirketlerin hisselerinin

gerçek değeri üzerinden belirlenebilmesi mümkündür.

Ancak, yapılan işlemin Kurumlar Vergisi Kanunu uyarınca

yapılan devir veya bölünme işlemi sayılabilmesi için devir veya bölünmeye konu

edilen varlıklara karşılık iktisap edilen hisselerin, varlıklarını devreden

şirketin ortaklarına, devreden veya bölünen şirketteki hisselerine isabet eden

servet değeri ile orantılı olarak dağıtılması gerekecektir.

Örneğin; sermayesi 1.000.000 YTL olan ve aktifinde 200.000

YTL ve 800.000 YTLlik iki adet taşınmazı bulunan (Z)

Ltd. Şti.nin %60 hissesi Ortak (A)ya, % 20 hissesi

Ortak (B)ye, %10 hissesi Ortak (C)ye ve %10 hissesi de Ortak (D)ye ait

bulunmaktadır. (Şirketin aktifinde yer alan taşınmazların cari değerlerinin de

aynı olduğu varsayılmıştır.)

(Z) Ltd. Şti.nin tasfiyesiz

infisah etmek suretiyle bölünmesi sonucu;

200.000 YTLlik taşınmazı ayni

sermaye olarak mevcut (Y) Ltd. Ştiye konulmuş ve (Y)

Ltd. Şti.den alınan iştirak hisselerinin tamamı

Ortak (B)ye verilmiştir.

800.000 YTLlik taşınmaz ayni

sermaye olarak konularak (K) Ltd. Şti. kurulmuş ve yeni kurulan şirketin

iştirak hisselerinin %75i Ortak (A)ya, %12,5u Ortak (C)ye ve %12,5u da

Ortak (D)ye verilmiştir.

Bölünen (Z) Ltd. Şti.nin

ortaklarına verilen devralan şirketlerin hisseleri, ortakların bölünen (Z) Ltd.

Şti.deki hisselerine isabet eden değerle orantılı

dağıtılmış ve ortakların servet değerlerinde bir artış meydana gelmemiştir. Bu

çerçevede, söz konusu bölünme işleminin Kurumlar Vergisi Kanununun 19. maddesi

kapsamında değerlendirilmesi mümkün bulunmaktadır.

Anılan örnekte;

- 200.000 YTLlik taşınmaz ayni

sermaye olarak mevcut (Y) Ltd. Şti.ye konulmuş ve

(Y) Ltd. Şti.den alınan iştirak hisselerinin

tamamının Ortak (A)ya verilmiş olması ve/veya

- 800.000 YTLlik taşınmazın ayni

sermaye olarak konularak (K) Ltd. Şti. kurulmuş ve yeni kurulan şirketin

hisselerinin %50sinin Ortak (A)ya, %45inin Ortak (C)ye ve %5inin de Ortak

(D)ye verilmiş olması halinde,

bölünen (Z) Ltd. Şti.nin ortaklarına verilen devralan şirketlerin hisseleri,

ortakların bölünen (Z) Ltd. Şti.deki hisselerine

isabet eden değerle orantılı dağıtılmadığından, söz konusu bölünme işleminin

Kurumlar Vergisi Kanununun 19. maddesi kapsamında değerlendirilmesi mümkün

bulunmamaktadır.

Öte yandan, devir ve bölünme işlemi

sonucunda devre konu şirketlerin gerçek değerleri üzerinden belirlenecek bir

değişim oranına göre devralan şirketin sermaye paylarının ortaklara verilmesinde,

ortakların servet değerlerinde meydana gelecek ve izah edilemeyecek farkların

transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı veya değer artış

kazancı açısından tenkit edilebileceği tabiidir.

19.3.2. Amortisman uygulaması

Devir ve bölünme neticesinde

devre konu iktisadi kıymetler, mukayyet değerleri üzerinden; aktif ve pasifi

düzenleyici hesaplar, ilgili olduğu aktif ve pasif hesaplarla birlikte

devrolunacağından, söz konusu iktisadi kıymetlerin devir işleminin amortisman uygulamaları bakımından ilk iktisap olarak

değerlendirilmemesi gerekmektedir. Diğer bir ifadeyle devralan kurumda devir ve

bölünme işlemi nedeniyle devrolan amortismana tabi iktisadi kıymetlerin bakiye

değerleri üzerinden kalan amortisman süreleri dikkate

alınarak amortisman ayrılmaya devam edilecektir.

19.3.3. Devir ve bölünmelerde elde edilen hisselerin iktisap tarihi

Kurumlar Vergisi Kanununun 19 ve 20.

maddeleri kapsamında gerçekleştirilen devir ve bölünme (kısmi bölünme dahil) hallerinde, devir olan veya bölünen şirketin

ortaklarına verilen hisselerin iktisap tarihi olarak, bu yeni hisselerin

verilmesine neden olan devirolan veya bölünen

şirketin hisselerinin iktisap edildiği tarihin esas alınması gerekmektedir.

19.4.

Hisse değişimi

Kurumlar Vergisi Kanununun 19. maddesinin üçüncü fıkrasının

(c) bendinde, tam mükellef bir sermaye

şirketinin, diğer bir sermaye şirketinin hisselerini, bu şirketin yönetimini ve

hisse çoğunluğunu elde edecek şekilde devralması ve karşılığında bu şirketin

hisselerini devreden ortaklarına kendi şirketinin sermayesini temsil eden

iştirak hisselerini vermesi, hisse değişimi olarak tanımlanmıştır.

Hisseleri devralınan şirketin

ortaklarına verilecek iştirak hisselerinin itibari değerinin %10una kadarlık

kısmının nakit olarak ödenmesi, işlemin hisse değişimi sayılmasına engel teşkil

etmeyecektir.

Bu hükme göre yapılan işlemin hisse

değişimi olarak kabul edilebilmesi için aşağıda belirtilen koşulların yerine

getirilmesi gerekmektedir:

- Devralan kurumun sermaye şirketi olması,

- İştirak hisseleri devredilen kurumun sermaye şirketi

olması,

- Devralan kurumun tam mükellef olması,

- Devralan kurumun diğer şirketin hisselerini yönetim ve

hisse senedi çoğunluğunu elde edecek şekilde devralması,

- İştirak hisseleri devredilen kurumun ortaklarına devralan

kurumun kendi sermayesini temsil eden iştirak hisselerinin verilmesi

gerekmektedir.

Örnek:

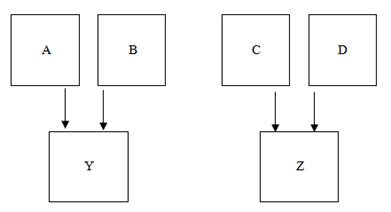

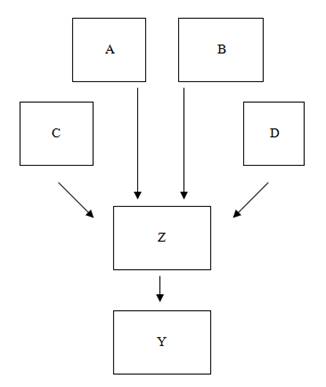

Hisse değişiminden önce:

Hisse değişiminden sonra:

(Y) Şirketinin ortakları olan (A) ve

(B), bu şirketteki ortaklık paylarını (Z) Şirketine bu şirketin hisse senetleri

karşılığında devretmektedir. Bunun karşılığında (A) ve (B), (Z) şirketinin

iştirak hisselerini alarak (C) ve (D) ile birlikte (Z) Şirketinin ortağı haline

gelmektedir.

Yukarıdaki

örnekte, (A) ve (B)nin (Y) şirketindeki ortaklık paylarının

tamamını (Z) Şirketine devrettikleri varsayılmıştır. Aynı işlemin, (Y)

Şirketinin yönetim ve hisse çoğunluğu elde edilecek şekilde gerçekleştirilmesi

de mümkündür.

Bu durumda, (Z) Şirketinin devraldığı

(Y) Şirketi hisseleri karşılığında, sermaye artırımı yapması gerekecektir.

Artırdığı sermayeyi temsil eden hisse senetleri ise (Y) Şirketinin ortakları

olan (A) ve (B)ye verilecektir.

20. Devir, Bölünme ve Hisse Değişimi Hallerinde

Vergilendirme

20.1.

Devir halinde vergilendirme ve beyan

Kurumlar Vergisi Kanununun 19. maddesine uygun olarak

yapılacak devirlerde, aşağıdaki açıklamalar çerçevesinde münfesih kurumun

sadece devir tarihine kadar elde ettiği kazançlar vergilendirilecek,

birleşmeden doğan kârlar ise hesaplanmayacak ve vergilendirilmeyecektir.

Devir tarihi, şirket yetkili kurulunun devre ilişkin kararının Ticaret Sicilinde tescil edildiği

tarihtir.

Devre ilişkin kurumlar vergisi

beyannamesi, birleşmenin Ticaret Sicili Gazetesinde ilan edildiği tarihten

itibaren otuz gün içinde münfesih kurumun bağlı bulunduğu vergi dairesine

verilecektir.

Beyanname, münfesih kurum ile

birleşilen kurum tarafından devir tarihi itibarıyla hazırlanacak ve müştereken

imzalanacaktır.

Devir tarihine kadar olan

kazancın vergilendirilebilmesi için devir tarihi itibarıyla hesaplanan kazancın

bu beyannameye dahil edilerek vergilendirilmesi

gerekmektedir. Bu tarihten sonraki işlemlerden doğan kazanç, devralan

kuruma ait olacaktır.

Devir işleminin hesap döneminin

kapandığı aydan kurumlar vergisi beyannamesinin verildiği ayın sonuna kadar

geçen süre içerisinde yapılması halinde, münfesih kurumun önceki hesap dönemine

ilişkin olarak hazırlanacak kurumlar vergisi beyannamesi de devre ilişkin

kurumlar beyannamesi ile birlikte verilecektir. Söz konusu beyannamelerin de

münfesih kurum ve birleşen kurum tarafından müştereken imzalanarak münfesih

kurumun bağlı bulunduğu vergi dairesine verilmesi gerekmektedir.

Örnek 1: Hesap dönemi takvim yılı olan (A) Ltd. Şti. 4.6.2007

tarihinde nevi değiştirerek (A) A.Ş.ye devredilmiştir.

Bu durumda, (A) Ltd. Şti.nin 1.1.2007 - 4.6.2007

tarihleri arası kıst dönemine ilişkin beyannamenin

4.7.2007 tarihi mesai saati sonuna kadar münfesih kurumun bağlı olduğu vergi

dairesine verilmesi gerekmektedir.

Örnek 2: (A) Ltd. Şti.nin

11.2.2007 tarihinde (A) A.Ş.ye dönüşmesi halinde ise

münfesih (A) Ltd. Şti.nin 1.1.2007 11.2.2007

tarihleri arası kıst dönemine ilişkin beyanname ile

2006 hesap dönemine ilişkin beyannamenin 13.3.2007 tarihi mesai saati sonuna

kadar münfesih kurumun bağlı olduğu vergi dairesine verilmesi gerekmektedir.

Birleşilen kurum, münfesih kurumun

tahakkuk etmiş ve edecek vergi borçlarını ödeyeceğini ve diğer ödevlerini

yerine getireceğini münfesih kurumun birleşme sebebiyle verilecek olan kurumlar

vergisi beyannamesinin ekinde vereceği bir taahhütname ile taahhüt edecektir. Mahallin en büyük mal memuru, bu hususta

birleşilen kurumdan ayrıca teminat isteyebilecektir. Kurumlar Vergisi Kanununun

uygulanmasında, mahallin en büyük mal memuru vergi dairesi başkanlığının bulunduğu

illerde vergi dairesi başkanları, diğer illerde ise defterdarlardır.

Verilecek beyannamelerin ekine söz konusu taahhütname ile

devre ilişkin bilançonun ve gelir tablosunun bağlanması gerekmektedir.

Öte yandan, geçici vergi

beyannamesinin verilme süresinden önce aynı döneme ilişkin olarak devir

işlemleri nedeniyle kurumlar vergisi beyannamesi verilmesi halinde, bu dönem

için ayrıca geçici vergi beyannamesi verilmeyecektir. Devir

nedeniyle münfesih hale gelen kurumun, devir tarihine kadar ödediği geçici

vergiler, devir dolayısıyla vergilenecek devir öncesi kazanç üzerinden

hesaplanacak kurumlar vergisinden mahsup edilebilecektir. Mahsup edilemeyen

tutarın kalması halinde, bu tutar birleşilen kurumun kurumlar vergisinden

mahsup edilecektir.

20.2.

Tam bölünme halinde vergileme ve beyan

Kurumlar Vergisi Kanununun 19. maddesi uyarınca yapılacak

tam bölünmelerde, aşağıdaki açıklamalar çerçevesinde münfesih kurumun sadece

bölünme tarihine kadar elde ettiği kazançlar vergilendirilecek; bölünmeden

doğan kârlar ise hesaplanmayacak ve vergilendirilmeyecektir.

Tam bölünme tarihi, şirket yetkili kurulunun bölünmeye ilişkin kararının Ticaret Sicilinde tescil edildiği

tarihtir.

Bölünme işlemine ilişkin kurumlar

vergisi beyannamesi, bölünmenin Ticaret Sicili Gazetesinde ilan edildiği

tarihten itibaren otuz gün içinde bölünme suretiyle infisah eden (bölünen)

kurumun bağlı olduğu vergi dairesine verilecektir.

Beyanname, bölünen kurum ile bu

kurumun varlıklarını devralan kurumlar tarafından bölünme tarihi itibarıyla

hazırlanacak ve müştereken imzalanarak verilecektir.

Bölünme tarihine kadar olan

kazancın vergilendirilebilmesi için bölünme tarihi itibarıyla hesaplanan

kazancın bu beyannameye dahil edilerek

vergilendirilmesi gerekmektedir. Bu tarihten sonraki

işlemlerden doğan kazanç, devralan kurumlara ait olacaktır.

Bölünme işleminin hesap döneminin

kapandığı aydan kurumlar vergisi beyannamesinin verildiği ayın sonuna kadar

geçen süre içerisinde yapılması halinde, bölünen kurumun önceki hesap dönemine

ilişkin olarak hazırlanacak kurumlar vergisi beyannamesi de bölünmeye ilişkin

kurumlar vergisi beyannamesi ile birlikte verilecektir. Söz konusu beyannamenin

de bölünen kurum ve bu kurumun varlıklarını devralan kurumlar tarafından

müştereken imzalanarak münfesih kurumun bağlı bulunduğu vergi dairesine

verilmesi gerekmektedir.

Bölünen kurumun varlıklarını

devralan kurumlar, bölünen kurumun tahakkuk etmiş ve edecek vergi borçlarını

ödeyeceğini ve diğer ödevlerini yerine getireceğini, bölünen kurumun bölünme

sebebiyle verilecek olan kurumlar vergisi beyannamesinin ekinde verecekleri bir

taahhütname ile taahhüt edeceklerdir.

Mahallin en büyük mal memuru, bu

hususta bölünen kurum ile bu kurumun varlıklarını devralan kurumlardan ayrıca

teminat isteyebilecektir.

Bölünme beyannamesine, ayrıca bölünme bilançosu ve gelir

tablosu, bölünme sözleşmesi ve bölünen kurumun varlıklarını devralan kurumların

yeni sermaye yapısını gösteren Ticaret Sicil Müdürlüğü yazısının birer örneği

eklenecektir.

Geçici vergi beyannamesinin

verilme süresinden önce aynı döneme ilişkin olarak tam bölünme işlemleri

nedeniyle kurumlar vergisi beyannamesi verilmesi halinde, bu dönem için ayrıca

geçici vergi beyannamesi verilmeyecektir.

20.3.

Kısmi

bölünme ve hisse değişimi hallerinde vergileme

Kurumlar Vergisi Kanununun 19. maddesine göre gerçekleşen

kısmi bölünme ve hisse değişimi işlemlerinden doğan kârlar hesaplanmayacak ve

vergilendirilmeyecektir.

Kısmi bölünme işlemlerinde, bölünen kurumun bölünme

tarihine kadar tahakkuk etmiş ve edecek vergi borçlarından, bölünen kurumun

varlıklarını devralan kurumlar, devraldıkları varlıkların emsal bedeli ile

sınırlı olarak müteselsilen sorumlu olacaklardır.

Kurumlar Vergisi Kanununun 21. maddesi

kurumlar vergisinin ödeme süresini hem genel hükümler itibarıyla, hem de

tasfiye, birleşme, devir ve bölünme durumları ile muhtasar beyanname için ayrı

ayrı düzenlemektedir.

21.1. Ödeme süresi

Kurumlar vergisi beyannamesi, Kanunun

14. maddesi uyarınca hesap döneminin kapandığı ayı takip eden dördüncü ayın

birinci gününden yirmibeşinci günü akşamına kadar

mükellefin bağlı olduğu vergi dairesine verilmektedir.

Kurumlar vergisinin de beyannamenin

verildiği ayın sonuna kadar ödenmesi gerekmektedir. Buna göre,

beyannamenin verilmesi gereken ayın sonuna kadar herhangi bir günde ödeme

yapılabilecektir.

21.2. Tasfiye ve birleşme işlemlerinde

verginin ödenmesi

Tasfiye ve birleşme hallerinde,

tasfiye edilen veya birleşen kurumlara ait beyannameler tasfiyenin sona erdiği

tarihi takip eden otuz gün içinde kurumun bağlı olduğu vergi dairesine

verileceğinden, bu beyannamelere göre tahakkuk eden vergilerin beyanname verme

süresi içinde ödenmesi gerekmektedir.

Tasfiye edilen veya birleşen

kurumların bu Kanuna göre tahakkuk etmiş olup henüz vadeleri gelmemiş bulunan

vergileri de aynı süre içinde ödenecektir.

Öte yandan, tasfiyesi devam eden

kurumlarda, müstakil tasfiye dönemlerine ait beyannamelerin hesap dönemini

takip eden dördüncü ayın birinci gününden yirmibeşinci

günü akşamına kadar verileceği ve tahakkuk eden vergilerin de bu ayın sonuna

kadar ödeneceği tabiidir.

21.3. Devir ve tam bölünme işlemlerinde

verginin ödenmesi

Kurumlar Vergisi

Kanununun 19 ve 20. maddelerine göre gerçekleşen devir ve tam bölünmelerde,

münfesih kurum adına kıst döneme (hesap dönemi

başından devir veya bölünmenin gerçekleştiği tarihe kadar geçen süreye) ilişkin

tahakkuk eden vergilerin, devralan veya

birleşilen kurumun devir veya bölünmenin gerçekleştiği hesap dönemine ilişkin

kurumlar vergisi beyannamesinin verildiği ayın sonuna kadar devralan veya birleşilen kurumlarca ödenmesi

gerekmektedir.

Dolayısıyla bu kurumların, münfesih

kurumlara ait vergileri de kendi vergileri ile birlikte aynı sürede ödemeleri

gerekecektir. Özel hesap dönemi tayin edilen kurumların ise kurumlar vergisi

beyannamelerini verdikleri ayın sonuna kadar münfesih kuruma ait tahakkuk eden

vergileri ödemeleri gerektiği tabiidir.

Örneğin; hesap dönemi takvim yılı olan

(A) Ltd. Şti., 20.11.2006 tarihinde nevi değiştirerek

(A) A.Ş.ye devredilmiştir. (A) Ltd. Şti.nin 1.1.2006 20.11.2006 tarihleri arası kıst dönemine ilişkin beyannamenin 30 gün içinde münfesih

kurumun bağlı olduğu vergi dairesine verilmesi gerekmektedir. Bu beyanname

üzerinden tahakkuk eden vergilerin ise (A) A.Ş. tarafından 2006 yılı

kazançlarına ilişkin beyannamenin verileceği 2007 yılı Nisan ayının sonuna

kadar ödenmesi gerekmektedir.

Öte yandan, devir veya bölünme işlemlerinin hesap döneminin kapandığı

aydan kurumlar vergisi beyannamesinin verildiği ayın sonuna kadar geçen süre

içerisinde yapılması halinde, münfesih kurumun önceki hesap dönemine ilişkin

kurumlar vergisi beyannamesi ile devir veya bölünme işlemine ilişkin

beyannamesinin, devir veya bölünmenin gerçekleştiği tarihi takip eden otuz gün

içinde verilmesi ve önceki hesap

dönemine ilişkin tahakkuk eden vergilerin de bu süre içinde ödenmesi, kıst döneme ilişkin tahakkuk eden vergilerin ise devralan

veya birleşilen kurumun devir veya bölünmenin gerçekleştiği hesap dönemine

ilişkin kurumlar vergisi beyannamesinin verildiği ayın sonuna kadar ödenmesi gerekmektedir.

Örneğin; bir önceki örnekte bahsi

geçen devir işleminde, (A) Ltd. Şti.nin 11.1.2007

tarihinde (A) A.Ş.ye dönüşmesi halinde, münfesih

Limited Şirkete ait 2006 yılı kazançlarına ilişkin beyannamenin 10.2.2007

tarihine kadar verilmesi ve bu süre içinde tahakkuk eden verginin devralan

kurum tarafından ödenmesi gerekmektedir. 1.1.2007 11.1.2007 kıst dönemine ilişkin beyannamenin ise 10.2.2007 tarihine

kadar verilmesi ve bu beyanname üzerinden tahakkuk eden vergilerin ise 2008

yılı Nisan ayının sonuna kadar devralan kurum tarafından ödenmesi

gerekmektedir.

21.4. Muhtasar beyannameler üzerinden

tahakkuk eden vergilerin ödenmesi

Muhtasar beyanname ile beyan edilen

vergilerin, muhtasar beyannamenin verildiği ayın yirmialtıncı

günü akşamına kadar ödenmesi gerekmektedir.

III- DAR MÜKELLEFİYET

ESASINDA VERGİNİN TARHI VE ÖDENMESİ

Kurumlar Vergisi Kanununun 22.

maddesinde dar mükellef kurumların vergilendirilmesiyle ilgili olarak aşağıdaki

düzenlemelere yer verilmiştir.

22.1.

Kurum kazancının tespiti

Kurumlar Vergisi Kanununun 3. maddesinin ikinci fıkrasında, Kanunun 1. maddesinde

sayılı kurumlardan kanuni ve iş merkezlerinin her ikisi de Türkiyede

bulunmayanların, sadece Türkiyede elde ettikleri kazançları üzerinden vergilendirileceği

belirtilmiştir. Buna göre, Kanunun 2.

maddesinde sayılan kurumlar, kanuni ve iş merkezlerinin Türkiyede bulunup

bulunmadığı hususuna göre tam mükellefiyet veya dar mükellefiyet esasında

vergilendirilecektir.

Kanuni merkezden maksat, vergiye tabi kurumların kuruluş kanunlarında,

tüzüklerinde, ana statülerinde veya sözleşmelerinde gösterilen merkezdir. İş

merkezi olarak ise iş bakımından işlemlerin bilfiil toplandığı ve yönetildiği

merkez dikkate alınacaktır. Kurumlardan, kanuni ve iş merkezlerinin her ikisi

de Türkiyede bulunmayanlar, dar mükellefiyet esasında sadece Türkiyede elde

ettikleri kazançları üzerinden vergilendirileceklerdir.

Kurumlar Vergisi Kanununa göre

vergileme yapılabilmesi için safi kurum kazancının tespit edilmesi gerekmektedir.

Safi kurum kazancı, mükelleflerin hasılatlarından bu Kanuna göre

indirebilecekleri gider veya maliyet unsurları ile diğer indirimleri düşmeleri

ve indirimi kabul edilmeyen giderleri ilave etmeleriyle bulunacaktır.

22.2. Kurum kazancını oluşturan kazanç ve iratlar

Dar

mükellefiyette kurum kazancı aşağıdaki kazanç ve iratlardan oluşmaktadır:

- Vergi Usul Kanunu hükümlerine uygun

Türkiyede işyeri olan veya daimi temsilci bulunduran yabancı kurumlar tarafından

bu yerlerde veya bu temsilciler vasıtasıyla yapılan işlerden elde edilen ticari

kazançlar (Bu şartları taşısalar bile kurumların ihraç

edilmek üzere Türkiyede satın aldıkları malları Türkiyede satmaksızın yabancı

ülkelere göndermelerinden doğan kazançlar, Türkiyede elde edilmiş sayılmaz.

Türkiyede satmaktan maksat, alıcı veya satıcının ya da her ikisinin Türkiyede

olması veya satış sözleşmesinin Türkiyede yapılmasıdır.).

- Türkiyede bulunan zirai işletmeden

elde edilen kazançlar.

- Türkiyede elde

edilen serbest meslek kazançları.

- Taşınır ve taşınmazlar ile hakların

Türkiyede kiralanmasından elde edilen iratlar.

- Türkiyede elde

edilen menkul sermaye iratları.

- Türkiyede elde edilen diğer kazanç

ve iratlar.

Bu maddede belirtilen kazanç ve

iratlar ile gelir unsurlarının Türkiyede elde edilmesi ve Türkiyede daimi

temsilci bulundurulması konularında Gelir Vergisi Kanununun ilgili hükümleri

uygulanacaktır.

Dar mükellefiyette kurum kazancı

aşağıdaki kazanç ve iratlardan oluşur.

22.2.1.

Ticari kazançlar

Vergi Usul Kanunu hükümlerine uygun

Türkiyede işyeri olan veya daimi temsilci bulunduran yabancı kurumlar

tarafından bu yerlerde veya bu temsilciler vasıtasıyla yapılan işlerden elde

edilen ticari kazançlar, dar mükelleflerin kazanç unsurlarından birini

oluşturmaktadır.

Ancak, anılan şartları taşısalar dahi

kurumların ihraç edilmek üzere Türkiyede satın aldıkları malları Türkiyede

satmaksızın yabancı memleketlere göndermelerinden doğan kazançlar Türkiyede

elde edilmiş sayılmayacaktır. Türkiyede satmaktan maksat, alıcı veya satıcının

veya her ikisinin Türkiyede olması veya satış akdinin Türkiyede yapılmasıdır.

Kanuni ve iş merkezi Türkiyede

bulunmayan kurumlarca Türkiyede yalnızca mal teminine yönelik bir işyeri

oluşturulması veya daimi temsilci bulundurulması ve bu yerlerde veya bu

temsilciler vasıtasıyla temin edilen malların Türk iç pazarına sunulmayarak

yabancı memleketlere gönderilmesi halinde, teknik olarak Türkiyede elde

edilmiş bir kazançtan söz edilemeyecek ve vergi doğmayacaktır. Ancak, malların bozulmasını engelleyen (ilaçlama, dondurma, yıkama v.b.) veya nakliyesi için zorunluluk arz eden işlemler

(çuvallama, kolileme v.b.) gibi malın niteliğinde

herhangi bir değişiklik yapmayan, malı başka bir ürüne dönüştürmeyen ve katma

değer yaratmayan işlemler dışında bir

işleme tabi tutulduktan sonra yurt dışına gönderilmesi halinde, bentte yer alan ihracat

muaflığından yararlanılması mümkün olmayacaktır.

İşlemin, Türkiyede bulunan işyeri veya

daimi temsilci ile kurumun ana merkezi arasında yapılması gerekeceğinden

faturanın da ana merkeze kesilmesi gerekmektedir. Ancak, faturası ana merkeze

kesilen söz konusu malın, bu merkezin yurt dışındaki başka bir şubesine

gönderilmesi, bu muaflıktan yararlanılmasına engel teşkil etmeyecektir.

Örneğin; faturası yurt dışındaki

merkeze kesilmek suretiyle yurt içinden temin edilen kabuklu fındıkların

çuvallara doldurularak ana merkezin başka bir ülkedeki fabrikasına gönderilmesi

halinde, yurt dışında bulunan kurum ihracat muaflığından yararlanacaktır.

22.2.2.

Zirai işletmelerden elde edilen kazançlar

Türkiyede bulunan zirai işletmeden

elde edilen kazanç, Gelir Vergisi Kanununun ticari kazancın belirlenmesi ile

ilgili hükümleri çerçevesinde vergiye tabi tutulur.

Dar mükellef yabancı kurumların

Türkiyede zirai kazanç elde edebilmeleri için her şeyden önce Türkiyede bir

zirai işletmenin varlığı gerekmektedir. Zirai işletmenin varlığı hususunda ise

Vergi Usul Kanununun 156. maddesindeki hüküm dikkate alınacaktır.

22.2.3.

Serbest meslek kazançları

Serbest meslek faaliyeti, esas

itibarıyla gerçek kişilerce icra edilen ve Gelir Vergisi Kanununun 65.

maddesinde tanımlanan faaliyet türüdür. Dar mükellef kurumların bu tür kazanç

elde etmeleri ise istihdam ettikleri personelleri aracılığı ile olmaktadır

Serbest meslek

kazançlarının Türkiyede elde edilmiş sayılması için serbest meslek

faaliyetinin Türkiyede icra edilmesi veya Türkiyede değerlendirilmesi

gerekir.

Türkiyede değerlendirme, ödemenin

Türkiyede yapılması veya ödeme yabancı memlekette yapılmışsa Türkiyede

ödeyenin veya nam ve hesabına ödeme yapılanın hesaplarına intikal ettirilmesi

veya kârından ayrılmasıdır.

Öte yandan, mülga 5422 sayılı Kurumlar Vergisi Kanununun 12.

maddesinde, dar mükellefiyette kurum kazancını oluşturan kazanç ve iratlar

arasında sayılan Türkiyede

elde edilen ücretlere 5520 sayılı Kanunda yer

verilmemiştir. Yabancı kurumların Türkiyede ücret geliri

elde etmesi, istihdam ettiği bir personeli Türkiyede yapılacak bir iş için

tahsis etmesi, bu şahsın yabancı kuruma bağlı olarak Türkiyede hizmet vermesi

veya ödemenin Türkiyede yapılması veya ödeme yabancı memlekette yapılmışsa

Türkiyede ödeyenin veya nam ve hesabına ödeme yapılanın hesaplarına intikal

ettirilmesi veya kârından ayrılması suretiyle olmaktadır. Bu şekliyle

dar mükellef kurumların elde ettiği ücret ile serbest meslek kazancı arasında

genelde bir fark bulunmamaktadır. Dar mükellef kurumun, Türkiyede hizmet

ettiği kurum ya da kişiye bağımlı olmasının mümkün olamayacağı dikkate alınarak

kurumun yalın anlamıyla ücret elde etmesi olanaksızdır. Dolayısıyla 5422 sayılı

Kanunun uygulanmasında ücret kazancı grubunda değerlendirilen kazançlar, 5520

sayılı Kanunun uygulanmasında serbest meslek kazancı olarak değerlendirilecektir.

Dar mükellef kurumların Türkiyede

elde ettikleri serbest meslek kazançları, Kanunun 30. maddesi uyarınca vergi

kesintisine tabi tutulacaktır.

Serbest meslek kazancının Türkiyede

yapılmakta olan ticari faaliyet kapsamında elde edilmesi halinde, kurum

kazancının tespitinde tam mükellef kurumlar için geçerli olan hükümler

uygulanacaktır. Türkiyede bulunan işyeri veya daimi

temsilcileri vasıtasıyla ticari kazanç elde eden dar mükellef kurumların

Türkiyede elde ettikleri serbest meslek kazançları bulunması halinde, dar

mükellef kurumların Türkiyedeki işyeri veya daimi temsilcisi vasıtasıyla elde

ettiği kazanç ve iratlar ticari kazanç olarak değerlendirileceğinden, bu

serbest meslek kazancı üzerinden Kurumlar Vergisi Kanununun 30. maddesine göre

vergi kesintisi yapılmayacaktır.

Türkiyede işyeri veya daimi

temsilcisi bulunmayan ya da işyeri veya daimi temsilcisi bulunmakla birlikte

bunlarla ilişkili olmaksızın Türkiyede serbest meslek faaliyeti icra eden veya

bu faaliyeti Türkiyede değerlendirilen kurumların, yıllık beyanname vermeleri

halinde, kesilen bu vergiler beyannamede hesaplanan vergiden mahsup

edilebilecektir.

22.2.4.

Taşınır ve taşınmazlar ile hakların Türkiyede kiralanmasından elde edilen

iratlar

Kurumlar Vergisi Kanununun 3. maddesine

göre taşınır ve taşınmaz mallar ile hakların Türkiyede kiralanmasından elde

edilen iratlar, dar mükellefiyette kurum kazancını oluşturan kazanç ve iratlar

arasında sayılmıştır. Bunlar, dar mükellef kurumların gayrimenkul sermaye iradı

niteliğindeki kazançlarıdır. Bu tür kazançların elde edilmiş sayılması için

taşınmaz ve taşınır malların Türkiyede bulunması ve bu mal ve hakların

Türkiyede kullanılması veya Türkiyede değerlendirilmesi gerekmektedir.

22.2.5.

Türkiyede elde edilen menkul sermaye iratları

Dar mükellef kurumların Türkiyede menkul

sermaye iradı elde etmelerinin tek koşulu sermayenin Türkiyeye yatırılmış

olmasıdır. Sermayenin Türkiyeye yatırılmış olması demek, Türkiyeye sermaye

olarak getirilmesi, Türkiyede borç olarak verilmesi veya benzeri şekillerde

Türkiyede nemalandırılmasıdır. Yatırılmış bulunan bu sermaye karşılığında elde

edilen kâr payı, faiz, kira ve benzeri iratlar, dar mükellef kurumun Türkiyede

elde ettiği menkul sermaye iradı olacaktır. Menkul sermaye iradının Türkiyede

yapılmakta olan ticari faaliyet kapsamında elde edilmesi halinde, kurum

kazancının tespitinde tam mükellef kurumlar için geçerli olan hükümler uygulanacaktır.

Dolayısıyla, Türkiyede işyeri veya daimi temsilci bulunduran

ve bu yerlerde veya bu temsilciler aracılığı ile yapılan işlemlerden elde

edilen menkul sermaye iratları, ticari kazanç hükümlerine göre ve Gelir Vergisi

Kanununun geçici 67. maddesine ilişkin olarak yayımlanan 257 ve 258 Seri No.lu

Gelir Vergisi Genel Tebliğlerinde yer alan açıklamalar uyarınca

vergilendirilecektir.

Bu itibarla, Türkiyede işyeri ve

daimi temsilcisi bulunmayan dar mükellef bir kurumun menkul sermaye iradı elde

etmesi halinde, bu kazançların vergilendirilmesiyle ilgili ödevler, yabancı

kuruma iradı sağlayanlar veya sağlanmasına aracılık edenler tarafından yerine

getirilecektir.

22.2.6.

Türkiyede elde edilen diğer kazanç ve iratlar

Diğer kazanç ve

iratların Türkiyede elde edilmiş sayılması için kazanç ve iradı doğuran

kıymetin Türkiyede bulunması, iş veya işlemlerin Türkiyede yapılması veya

Türkiyede değerlendirilmesi gerekmektedir.

Örneğin; dar mükellef

(E) Kurumunun Türkiyede (A) Saklama Bankasındaki hesabında bulunan hisse

senetlerini, (B) gerçek kişisinin veya (C) Kurumunun aynı saklama bankasındaki

veya (D) Saklama Bankasındaki hesabına aktarması sonucu elde ettiği değer artış

kazançları, Türkiyede vergiye tabi bulunmaktadır.

22.3.

Dar mükellef kurum kazancının tespitinde ayrıca indirilemeyecek giderler

Kurumlar Vergisi Kanununun 22.

maddesinin üçüncü fıkrasında, dar mükellefiyette safi kurum kazancının

tespitinde kabul edilmeyen indirimler ayrıca düzenlenmiştir.

Dar mükellef kurumun Türkiyede ticari

veya zirai bir faaliyeti var ise safi kurum kazancı, kural olarak tam

mükellefiyette uygulanan esaslara göre hesaplanacaktır.

Aşağıdaki giderlerin indirimi, dar

mükellef kurumlar için kabul edilmemiştir:

- Ana merkezin veya Türkiye dışındaki şubelerin

Türkiyedeki dar mükellef kurumlar hesabına yaptıkları alım-satımlar için dar

mükellefin ana merkeze veya Türkiye dışındaki şubelere verdiği faizler,

komisyonlar ve benzerleri kurum kazancının tespitinde indirilemeyecektir.

- Ana merkezin veya Türkiye dışındaki

şubelerin genel yönetim giderlerine veya zararlarına katılmak üzere ayrılan

paylar kurum kazancının tespitinde indirilemeyecektir.

Söz konusu genel yönetim giderlerine

veya zararlarına katılmak için ayrılan paylardan, Türkiyedeki kurumun kazancının

elde edilmesi ve idamesi ile ilgili olan ve emsallere uygunluk ilkesi uyarınca

belirlenecek dağıtım anahtarlarına göre ayrılan paylar ile Türkiyedeki kurumun

denetimi için yabancı ülkelerden gönderilen yetkili kimselerin seyahat

giderlerinin indirimi kabul edilecektir. Buna göre, söz konusu giderler,

Türkiyedeki kazancın elde edilmesi ve idame ettirilmesi ile ilgili olmak

zorundadır. Ayrıca, bu giderlerin Türkiyedeki kazanca isabet eden kısmının

belirlenmesinde kullanılan dağıtım anahtarının emsallere uygunluk ilkesi

çerçevesinde belirlenmesi gerekmektedir. Emsallere uygunluk ilkesi, Kurumlar

Vergisi Kanununun transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı

maddesine uygun olarak belirlenecektir.

22.4.

Dar mükellefiyette örtülü sermaye uygulaması

Dar mükellef kurumların işletmede

kullandıkları borçlanmalar için örtülü sermaye hükümlerinin uygulanmasında,

ortakla ilişkili kişinin tespiti açısından %10luk sermaye payı veya oy hakkı

şartı aranmayacaktır. Dolayısıyla, dar mükellef kurumların ortaklarından veya

ortaklarının ilişkili olduğu kişilerden yaptıkları borçlanmalarda ortaklık

yapısına ilişkin herhangi bir oran dikkate alınmaksızın öz sermayenin üç katını

aşan kısım örtülü sermaye sayılacaktır.

22.5.

Dar mükellefiyette tasfiye ve kısmi bölünmeye ilişkin uygulama

Kurumlar

Vergisi Kanununun tasfiyeye ilişkin hükümleri ile kısmi bölünme hükümleri, dar

mükellef kurumlar için de geçerli olacaktır. Şu kadar ki, devralan kurum

tarafından devralınan değerlere karşılık olarak verilen iştirak hisseleri, dar

mükellef kurumun Türkiyedeki işyeri veya daimi temsilcisinin aktifine

kaydedilecektir.

[Madde

1-4] [Madde

5] [Madde

6 - 9] [Madde

10 - 12] [Madde

13 - 17] [Madde

18 - 22] [Madde

23 - 39 + Ekler]